El Programa para los Mercados de Valores (PMV o SMP por sus siglas en inglés), introducido tras el estallido de la crisis de deuda soberana en la zona del euro en mayo de 2010, permite a los bancos centrales del Eurosistema (Banco Central Europeo (BCE) y bancos centrales de los países de la zona del euro) comprar dos tipos de activos de renta fija: i) en el mercado secundario, instrumentos de renta fija negociables y admisibles emitidos por las administraciones centrales o entidades públicas de los Estados miembros cuya moneda es el euro (deuda pública de la zona del euro); y ii) en los mercados primario y secundario, instrumentos de renta fija negociables y admisibles emitidos por entidades privadas constituidas en la zona del euro.

En relación a la instrumentación del PMV destacar dos restricciones importantes:

- Los dos tipos de compras del programa de mercados de valores han de ser neutrales en la liquidez de la zona euro y, por tanto, las intervenciones se han de esterilizar con la captación de depósitos a plazo fijo que permitan reabsorber la liquidez inyectada por el programa de compras.

- Las compras de deuda pública no están diseñadas para financiar directamente a los Estados (mercado primario), de lo contrario se vulneraría el articulo 123 Tratado de Lisboa y el artículo 21 del Estatuto del Sistema Europeo de Bancos Centrales (SEBC) y del BCE (con lo que expresamente se prohibe que el BCE sea prestamista de último recurso de los Estados).

Destacar que el PMV ha arrastrado polémica desde su aprobación. Por un lado, varios consejeros del BCE -con los consejeros alemanes en primera línea- votaron en contra de su creación, mientras que muchos políticos y profesores universitarios estaban a favor del mismo. Por otro lado, en la práctica han aparecido numerosas críticas sobre las compras efectuadas por el BCE, ya que ha condicionado las mismas a la obligación de los gobiernos de la ejecución de ajustes fiscales y a la implementación de reformas estructurales en sus economías.

En un reciente informe de Barclays Capital (servicio de estudios del Barclays) por fin se desvela uno de los misterios más ocultos del PMV: cuál es el montante total de la deuda pública adquirida por el BCE (y lo más morboso, de qué país) desde que se inicio el PMV en mayo de 2010 y hasta diciembre de 2011. [1]

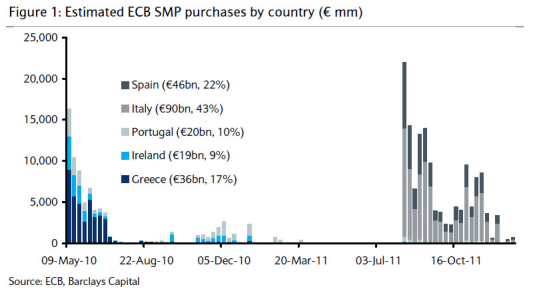

En el primer gráfico (hacer clic sobre el mismo para verlo más grande) se presenta la distribución por países de las compras de deuda soberana por países.

EL PMV se concentró en una primera etapa, en 2010, en la adquisición de títulos de deuda pública de Irlanda y Portugal, pero sobre todo de Grecia (los tres países que han sido rescatados por la Unión Europea y el FMI), mientras que el último semestre de 2011 el PMV se reorientó a la adquisición de títulos de España, pero sobre todo de Italia (en ambos casos para limitar la escalada de las primas de riesgos de su bonos de deuda pública).

Con más detalle, el valor total de las compras de deuda pública en el mercado secundario que mantiene el BCE en su balance alcanzaría a finales de 2011 los 211.000 millones de euros, distribuidos de la siguiente manera: Italia (90.000 millones, 43% del total); España (46.000 millones, 46% del total); Grecia (36.000 millones, 17% del total); Portugal (20.000 millones, 10% del total); y Irlanda (19.000 millones, 9% del total). Para el caso de España, estos 46.000 millones de euros equivalen a nada menos que al 48% del valor de los bonos y obligaciones que el Reino de España ha emitido en 2011.

Otro aspecto interesante del informe hace referencia al valor real o de mercado de estas compras acumuladas por el BCE. En la contabilidad del BCE, los títulos se registran por su precio de adquisición, no a precio de mercado (mark to market).

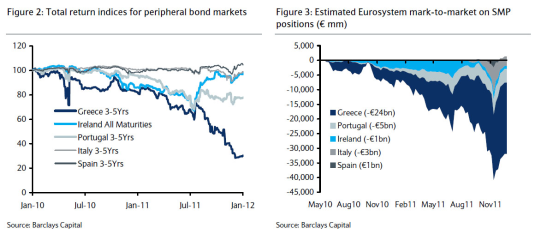

En los siguientes gráficos se muestra la evolución de los precios de los títulos de deuda pública de los cinco países en los mercados secundarios (Figure 2) y del valor estimado a precios de mercado de los bonos de deuda pública comprados por el BCE con el PMV (Figure 3).

Si el BCE hubiera tenido que vender al cierre de 2011 los títulos de deuda pública comprados desde mayo de 2010 con el PMV, el informe estima que tendría que haber contabilizado en su balance pérdidas de aproximadamente 30.000 millones de euros, en su mayor parte por las compras realizadas en mayo y junio de 2010, al inicio del PMV. [2]

La mayor parte de estas minusvalías (diferencia entre el precio de adquisición y de venta después de pago de los cupones) serían de los títulos de Grecia (entre 20.000 y 25.000 millones de euros en pérdidas, más del 60% de su valor de compra), seguidas de los títulos de Portugal (5.000 millones en pérdidas, 23% de su valor de compra), de los títulos de Irlanda (1.000 millones de euros en pérdidas, 5% de su valor de compra) y de los títulos de Italia (entre 2.000 y 3.000 millones de euros en pérdidas, 2% de su valor de compra). Y en el caso de la deuda pública española, habría incluso una pequeña ganancia por la fuerte divergencia entre los precios del mercado secundario de agosto y finales de diciembre de 2011.

——-

[1] El BCE solo proporciona el dato semanal de compras del PMV sin detallar por países y una semana después de las operaciones (¿falta de transparencia?).

[2] Las posibles pérdidas del PMV se repartirían entre los bancos centrales del Eurosistema de acuerdo con las reglas contables vigentes, es decir, en proporción a la participación de los mismos en el capital del BCE (que depende a su vez del % de la población y del PIB de cada país en el conjunto de la zona euro) ¡Alemania no regala nada!. En principio, no habría demasiados problemas en absorber estas pérdidas ya que el valor del capital y las reservas anotado en el balance del Eurosistema alcanzaba a finales de 2011 los 394.000 millones de euro.

[…] unnuevo programa de compra de deuda, basado en Operaciones Monetarias Directas (OMD), y canceló el Programa para el Mercado de Valores (PMV) creado en 2010 con el fin de combatir la crisis de la deuda soberana en la […]